Перспективы перевозок нефтеналивных грузов железнодорожным транспортом: риски и перспективы

В. Б. САВЧУК – заместитель генерального директора ИПЕМ

Сегодня существует определенная конкурентная среда между трубопроводным и железнодорожным транспортом. По крайней мере, ФАС России считает, что «труба» конкурирует с железной дорогой, но при этом не считает, что железнодорожный транспорт конкурирует с трубопроводом. Несколько недель назад в Аналитическом центре при Правительстве РФ состоялась большая дискуссия по теме дерегулирования тарифов на транспортировку нефтепродуктов трубопроводным транспортом, на которой был затронут вопрос конкуренции железнодорожного и трубопроводного транспорта.

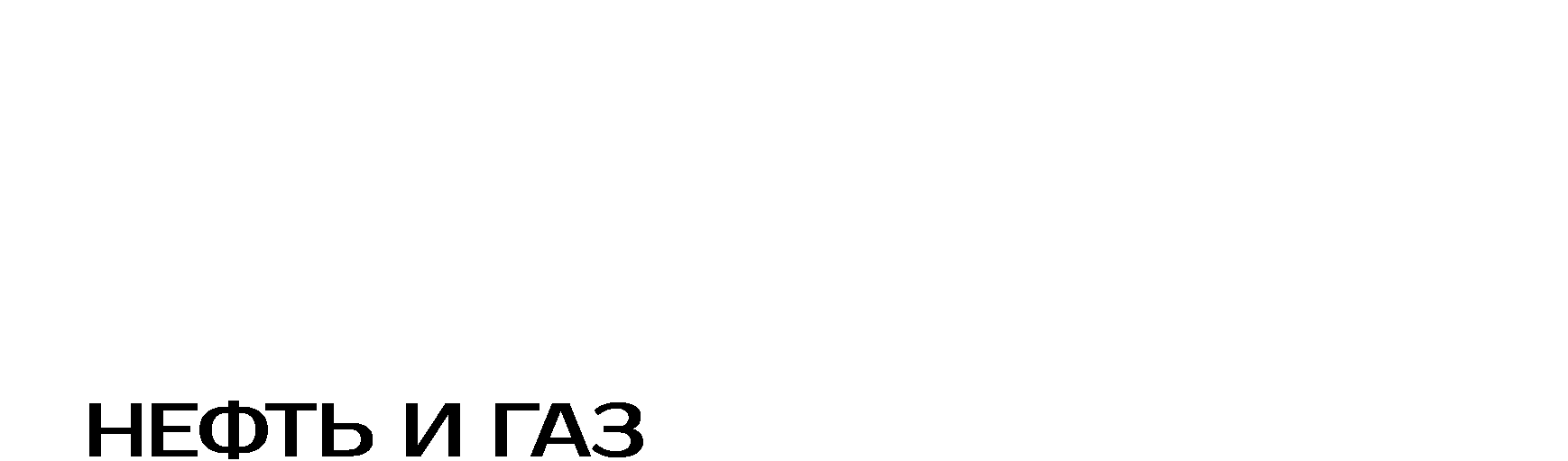

Мы видим, что в транспортировке нефтепродуктов на внешние рынки между трубопроводным и железнодорожным транспортом наблюдается активная конкуренция (доля АО «Транснефтепродукт» – 45%, доля железнодорожного транспорта – 47%), в то же время на внутреннем рынке железная дорога на данный момент занимает значительную долю (72% против 12% у АО «Транснефтепродукт»). За период с 2010 по 2016 год доля внутренних перевозок на железнодорожном транспорте увеличилась, сократилась доля в перевозках на экспорт, но при этом выросла средняя дальность перевозки. Так, анализ дальности перевозок повагонными отправками показывает, что в основном нефтепродукты перевозятся на расстояния 2-3 тысячи км, а на расстояниях меньше 2 тыс. км железная дорога начинается проигрывать в конкурентной борьбе автомобильному транспорту.

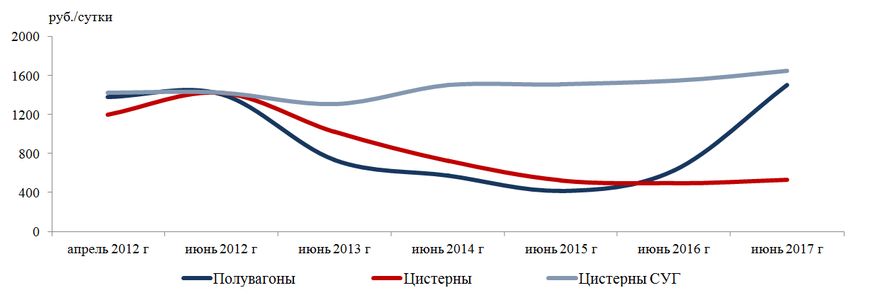

В части ставок на цистерны рынок ведет себя не так, как на рынке полувагонов (подробнее – «Ставки на полувагоны ограничивают темпы восстановления экономики»). Так, ставки предоставления цистерн изменяются значительно меньшими темпами, и мы не ожидаем резкого роста ставок в течении 1-2 лет на цистерны для светлых и темных нефтепродуктов в случае сохранения баланса спроса и предложения. Более того, если говорить о перевозках энергетических газов, то за период 2012-2016 годов их объем практически удвоился (с 33 млн т до 58,1 млн т), но такое изменение конъюнктуры практически никак не повлияло на ставку предоставления цистерн под перевозки СУГ. Это объясняется особой ситуацией на рынке предоставления специализированных цистерн между владельцами этих вагонов и грузоотправителями, ограниченной конкуренцией и неразвитостью конкурсных процедур.

Среднее расстояние перевозки нефти и нефтепродуктов железнодорожным транспортом

Сравнение ставок предоставления грузовых вагонов

Возвращаясь к теме конкуренции трубопроводного и железнодорожного транспорта, я бы хотел коснуться тезиса ФАС России о том, что «труба» конкурирует с железной дорогой, в связи с чем целесообразно дерегулировать тарифы. ИПЕМ оценил на примере строящегося нефтепродуктопровода «Юг», какие возможности это может дать «Транснефти». По нашим оценкам, если тариф на перекачку нефтепродуктов по этому трубопроводу поднимется до уровня железнодорожного (+30%), то при сценарии переключения НПЗ с уже действующих трубопроводов проект окупится только на 12-й год после запуска, без такого переключения – проект окупится через 25 лет, то есть в обозримой перспективе он не окупаем.

В то же время дерегулирование транспортировки нефтепродуктов по трубопроводу будет оказывать влияние на стоимостную политику железнодорожного транспорта, в части ставок операторов грузовых вагонов, которые также не регулируются. Ведь в результате такого решения, во-первых, конкурентоспособность железнодорожного транспорта существенно повысится, а значит определенная часть грузовой базы, предполагаемой при планировании проекта трубопровода, может и не «перейти» на трубопровод. Во-вторых, у операторов вагонов появляется возможность повысить маржинальность перевозок, в результате чего вырастут и транспортные издержки грузоотправителей.

Другой важный элемент рынка перевозок нефти и нефтепродуктов – это собственные поездные формирования (СПФ). Сегодня объем перевозок СПФ достигает более 43 млн тонн, при этом основной объем из них – нефть и нефтепродукты. В структуре же перевозок нефтяных грузов доля СПФ достигает более 14,5%.

В качестве примера ИПЕМ проанализировал результаты деятельности СПФ на маршруте «Новоярославская – Лужская экспортная». Его протяженность составляет 966 км, перевозимый груз – топочный мазут, средний состав поезда – 58 вагонов. Анализ статистики показал, что СПФ доставляют грузы в среднем за 1,3 суток, при этом норматив РЖД, исходя из нормы расчета сроков доставки груза, составляет 6 суток, при оплате твердой нитки графика – 3-4 суток.

Важный аспект – за этот график, позволяющий следовать так быстро, СПФ не платят дополнительных платежей. Таким образом, только для этого маршрута из-за отсутствия оплаты нитки графика владелец инфраструктуры недополучает 168 млн рублей для условий 2016 года.

Сейчас идет очень много дискуссий вокруг целевой модели рынка грузовых перевозок, которые сводятся к тому, что из СПФ можно сделать «тестовую площадку» института частных перевозчиков. Но важно отметить, что СПФ сейчас работает по эксклюзивному тарифу (пункт 2.17 Прейскуранта 10-01), который составляет примерно 20% от общего тарифа. Если же СПФ станет перевозчиком, то он будет платить по 4-му разделу Прейскуранта, и только одна эта разница в тарифе за услуги инфраструктуры для конкретного маршрута «Новоярославская – Лужская экспортая» для объема перевозок 2016 года составила бы 560 млн рублей, а с учетом оплаты твердых ниток графика – 735 млн рублей. Если «масштабировать» эту оценку на всю сеть, то в случае платы СПФ за нитки графика дополнительная выручка РЖД составила бы 2,3 млрд рублей. Это, например, позволило бы компании закупить дополнительно 15 локомотивов.